点评正文

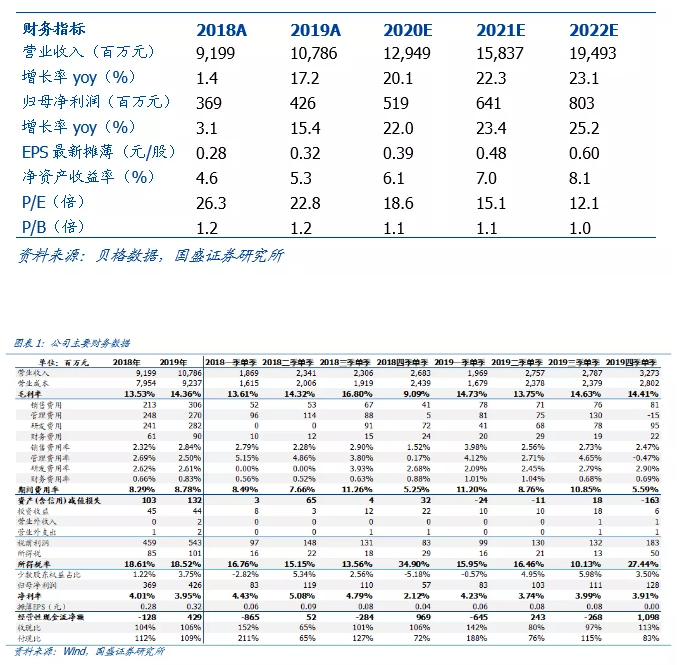

全年业绩增长15%符合预期,公装主业延续回升趋势。公司2019年实现营收107.9亿元,同增17%;实现归母净利润4.3亿元,同增15%,符合市场预期,公装主业持续回升。实现扣非归母净利润3.4亿元,同增24%。分业务看,2019年建筑装饰/幕墙装饰/建筑智能化/装饰制品销售/设计业务分别实现营收68.5/27.6/6.5/2.6/1.9亿元,分别同增14%/24%/36%/1%/13%,建筑智能化业务增长较快主要系子公司万安智能大客户战略成效显著所致。分季度看,2019Q1-4分别实现营收19.7/27.6/27.9/32.7亿元,分别同增5%/18%/21%/22%,呈现逐季加速增长态势;分别实现归母净利润0.8/1.0/1.1/1.3亿元,分别同增1%/-13%/1%/125%,Q4业绩大幅增长主要系公司订单质量提升、加速转化,2018Q4业绩(0.57亿元)基数较低所致。2019年公司新签订单总额145.3亿元,同比较快增长24%,有望促公司今年继续稳健增长。2019年公司拟分红派息0.4亿元,分红率为10%,加上2019年回购金额2亿元,合计现金分红比例为57%,YoY+42个pct。

现金流入创历史新高,运营效率提升驱动ROE上行。盈利能力方面,2019年公司毛利率14.4%,YoY+0.8个pct,其中建筑装饰/幕墙装饰业务毛利率分别为13.8%/11.9%,YoY+0.3/+1.3个pct,整体毛利率提升主要因幕墙业务毛利率恢复所致。期间费用率8.78%,YoY+0.5个pct,其中销售/管理/研发/财务费用率YoY+0.52/-0.19/-0.01/+0.17个pct,销售费用率上升主要系公司加大营销投入所致;财务费用率上升主要系银行借款利息费用增加所致。资产(含信用)减值损失较去年多计提约3000万元。所得税率18.5%,与上年基本持平。归母净利率3.95%,YoY-0.06个pct。收款及营运能力方面,公司2019年经营活动现金净流入4.3亿元,流入金额创历史新高,现金流大幅改善主要系公司加大工程款催收力度与项目审计、清欠民企账款政策持续推进所致。收现比与付现比分别为106%与109%,YoY+2/-3个pct。存货周转率/应收账款周转率分别为5.0/0.9次,YoY+0.4/+0.2次,运营效率提升驱动ROE上行0.5个pct至5.4%。

装配式装修获得市场认可且具备量产能力,今年有望放量增长。公司装配式装修体系技术实力雄厚,当前已承接成都当代璞誉、郑州启迪、长安通讯和上虞江与城等项目,标志着公司该业务已初步得到市场认可。目前公司装配式工厂持续建设,已具备一定量产能力。预计今年下半年公司有望开始交付前述项目,装配式装修业务有望放量,全年订单有望达15亿元、收入有望达到5亿元。

投资建议:我们预测20/21/22年公司归母净利润分别为5.2/6.4/8.0亿元,EPS分别为0.39/0.48/0.60元(19-22年CAGR为23.5%),当前股价对应PE分别为19/15/12倍,PB仅为1.13倍,考虑到公司装配式装修极具前景,维持“买入”评级。

风险提示:疫情影响超预期风险,新产品推广低于预期风险,应收账款坏账风险等。

(编辑:奚雅青)

延伸阅读:

装配式卫生间革命:浅谈装配式建筑给排水设计要注意的几点 从建造到制造——装配化内装与装配式建筑协调发展的思考 装配式装修如何助力住宅项目完成“高标准”满分答卷(1) 凡本网注明“来源:预制建筑网”的所有资料版权均为预制建筑网独家所有,任何媒体、网站或个人在转载使用时必须注明来源“预制建筑网”,违反者本网将依法追究责任。 (2) 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性,请读者仅作参考,并请自行核实相关内容。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任,违反者本网也将依法追究责任。 (3) 如本网转载稿涉及版权等问题,请作者一周内书面来函联系。

[责任编辑:Susan]